Индустрия децентрализованных финансов (DeFi) двигала рынок в 2020 году. Да, биткоин подскочил за год более чем 200%, а Ethereum прибавил 380%, однако некоторые DeFi-токены переплюнули эти достижения.

В начале года большинства DeFi-токенов еще существовало. Но затем произошел большой взрыв, породивший вселенную протоколов и токенов. Многие напоминали схемы накачки и сброса, через которые прошли альткоины в 2017 году, но некоторые из них добились высоких результатов, и эта статья посвящена как раз таким активам.

Зарождение DeFi

В начале 2020 было не так много токенов, связанных с децентрализованными финансами (DeFi), — лишь малая часть монет, наводнивших рынки к концу года.

Для каждого нового протокола нужно было создать собственный токен управления, и пользователи майнили их с сумасшедшей скоростью, стремясь побыстрее заработать деньги. За это их стали называть «вырожденными фермерами» (degenerate farmers).

Естественно, заработали на этом фермерском безумии киты и инсайдера, а мелкие розничные трейдеры, жаждущие краткосрочной выгоды, остались у разбитого корыта. Опоздав к новому проекту всего на пару часов, инвесторы уже рисковали попасть в волну распродажи и все потерять: инсайдеры к этому времени уходили с добычей, сбрасывая токены обратно на рынок.

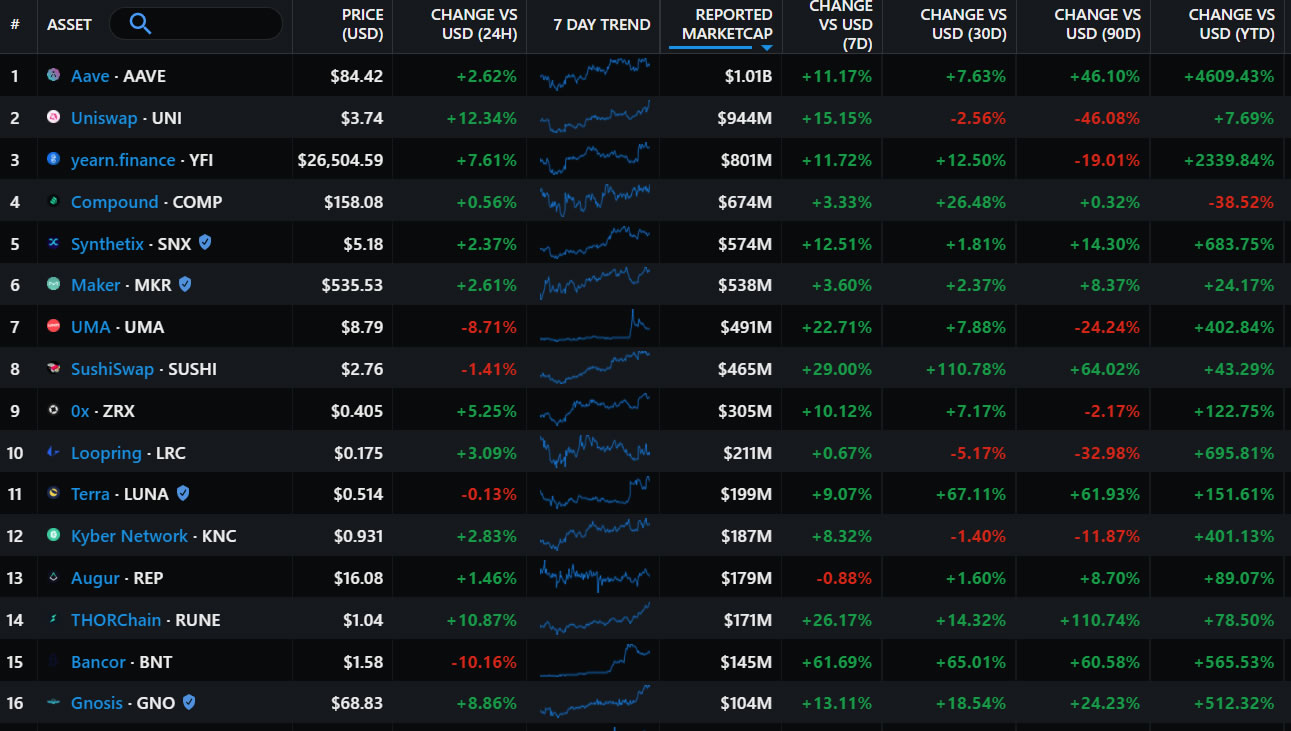

Как бы то ни было, еще в начале 2020 года ведущим токеном и платформой в отрасли была криптовалюта Maker (MKR), стоившая в первую неделю года $440. Также в первой сотне криптоактивов оказался Synthetix (SNX), который торговался по цене $1,13. Если считать Chainlink токеном DeFi, то в тот момент он стоил $1,81.

Токен протокола 0x (ZRX) тогда торговался примерно на уровне $0,187, а криптовалюта Augur (REP) оценивалась в $9,46. Токен KNC протокола Kyber Network находился за пределами первой сотни, торгуясь на уровне $0,21, как и токен REN, стоивший $0,035. Токен LRC системы Loopring стоил $ 0,022, в то время как токен LEND кредитной платформы Aave продавался всего за $0,016.

За пределами топ-200 были Bancor (BNT), Gnosis (GNO), THORChain (RUNE) и KAVA. Вот, пожалуй, все основные DeFi-токены, существовавшие в начале года. Среди токенов с низкой капитализацией был и MLN на протоколе Melon, который в то время продавался примерно за $2,90.

Цены на начало 2020 года взяты с архивного снимка Coinmarketcap за первую неделю января.

Перспективные игроки

Лишь немногие токены, существовавшие в начале года, добились впечатляющих успехов. Maker оказался лучшим DeFi-протоколом, с точки зрения общей заблокированной стоимости, которая к середине декабря составила около $2,6 млрд, однако стоимость токена MKR выросла всего на 22%.

SNX добился гораздо больших успехов, прибавив 360% и достигнув отметки $5,20 к середине декабря, в то время как LINK подорожал более чем на 650% за год. ZRX удвоился в цене, REP вырос на 70%, а KNC прибавил 330%, однако REN обошел их всех, достигнув к середине декабря $0,30, благодаря приросту в 725%.

Для Loopring также выдался удачный год с прибылью в 670%, когда монета достигла $0,17, а кредитный токен Aave был перебалансирован и сменил название на AAVE, причем объем предложения сократился в 100 раз. Соответственно, относительный прирост достиг фантастической цифры 5000%, поскольку к середине декабря он превысил $85.

Токен Bancor (BNT) вырос за год на 670%, Gnosis (GNO) — на 470%, а Melon, который недавно превратился в Enzyme Finance, выбился в лидеры, прибавив к стоимости MLN более 960% за двенадцать месяцев.

Новички DeFi-пространства

Большинство DeFi-токенов были выпущены в период с августа по октябрь, и основная их часть демонстрировала схемы накачки и сброса, оставшиеся в наследство от цикла бума и спада альткоинов и ICO 2017/18.

Однако некоторые из них оказались эффективнее остальных. Для сравнения удобно использовать индекс Messari DeFi Returns Index.

В этом году одной из самых инновационных и влиятельных DeFi-платформ стала Yearn Finance, которая помогла упростить и автоматизировать доходное фермерство за счет своих стратегий и хранилищ. Согласно индексу Messari, ее собственный токен управления YFI на сегодняшний день прибавил около 2350%.

Токен YFI, имевший изначально практически нулевую стоимость, сумел обойти биткоин и в середине сентября достиг невероятной отметки в $44 000 лишь благодаря синдрому упущенной выгоды (FOMO) и весьма ограниченному предложению. К середине декабря YFI все еще торговался выше BTC на уровне около $26 500.

Было и много других новичков, которые имели большой вес в то время на фоне распространения синдрома FOMO, но затем они сдали позиции. Среди уцелевших можно отметить токен UMA, который в мае и июне торговался на уровне $1,50, а в начале сентября подскочил до $25 и в декабре откатился до $9. Cover Protocol — еще один недавно выпущенный токен на базе децентрализованного протокола страхования, который сделал большой шаг, прибавив 260% по сравнению со стартовой ценой.

Во второй половине 2020 года появилось множество сомнительных токенов в сфере доходного фермерства со съедобными названиями, но, как будет видно дальше, большинство из них утратили привлекательность, как только пользователи получили прибыль.

Накачка и сброс

Не все DeFi-токены добились успеха, и многие из них по-прежнему далеки от пиков, достигнутых при запуске протокола.

Вероятно, самый известный из них токен управления SUSHISWAP (SUSHI), который после запуска протокола в начале сентября вырос почти до $9. Через несколько дней цены стали падать. Основатель проекта, известный как Chef Nomi, продал свои запасы, а через два месяца токен оказался на 95% ниже рекордного максимума. В середине декабря SUSHI все еще остается на 70% ниже пика, торгуясь на уровне $2,80.

В начале сентября токен Yam Finance (YAM v2) стоил $50, а затем рухнул с этой головокружительной высоты потеряв 87%. Curve Finance оказался еще одним токеном, попавшим в жернова схемы накачки и сброса: он тоже вырос до $1,60 после запуска протокола, а вскоре после этого обвалился. В настоящее время CRV торгуется по $0,64, что на 60% ниже рекордного максимума.

С Swerve Finance сложилась аналогичная ситуация с накачкой до $7 при запуске продукта, движимого синдромом FOMO, а затем произошел сброс на 90% до текущих цен около $0,7. Та же история и с Pickle Finance, который превысил $55, а затем в середине декабря упал более чем на 70% ниже $15.

Пионер доходного фермерства Compound Finance также столкнулся с тем, что его токен управления упал более чем на 50% по сравнению с первоначальной прибавкой более чем на $300. Новый токен управления Uniswap — UNI — взлетел до $7 сразу после масштабной раздачи криптовалют, но с тех пор он потерял около 45%. Другие DeFi-токены, переживающие упадок, включают YFII, ADEL, BAL, MTA, SRM, APY, BZRX и CREAM.

Подведение итогов

Одноименный токен Aave получает золотую медаль как лучший DeFi-актив 2020 года с огромной прибылью около 5000%. И это на фоне сокращения предложения токенов и миграции, поскольку первоначальный токен LEND стоил в начале года примерно $0,016.

Серебро достается токену YFI на протоколе Yearn Finance за впечатляющие результаты в виде годового прироста на 2350% и рекордного максимума в $44 000 менее чем через два месяца после запуска.

Согласно индексу Messari, третье место занимает децентрализованный протокол управления активами Melon, который теперь называется Enzyme Finance, благодаря огромному скачку его родного токена MLN на 960%, который к середине декабря поднялся до $32.

Среди тех, кто сумел набрать более 500%, находятся токен LINK сети Chainlink, токен протокола wrapped Bitcoin REN, токен LRC децентрализованной биржи 2 DEX Loopring, собственный токен BNT Bancor и GNO от Gnosis.

Взлеты и падения в мире DeFi

Как видно, не все DeFi-токены добились успеха, и в результате их массового распространения с августа по октябрь рынки наводнили в основном бесполезные цифровые фантики, клоны других протоколов.

Это был просто какой-то фестиваль токенов, когда фермеры переходили от одного пула ликвидности к другому, чтобы поучаствовать в распределении токенов управления. Затем они как можно скорее продавали их, обесценивая концепцию протокола.

Вся эта ситуация очень напоминает пузырь альткоинов три года назад, когда все должны были иметь блокчейн и токен, независимо от того, нужны они были на самом деле или нет. Как показало время, в этом быстро меняющемся мире децентрализованных финансов выживут только самые подготовленные.

Будь в курсе! Подписывайся на Криптовалюта.Tech в Telegram.