Предстоящее сокращение вознаграждения биткоин-майнеров в мае 2020 года (или халвинг) уже в этом году стало предметом острых дискуссий. Было выдвинуто несколько теорий о его возможном влиянии на цену биктоина. Тем не менее, относительно короткая история и редкий характер этих событий не позволяют сделать какие-либо убедительные выводы.

Аналитики Coin Metrics решили оценить предлагаемые теории через призму самого последнего халвинга, который состоялся в сети лайткоина в августе 2019 года.

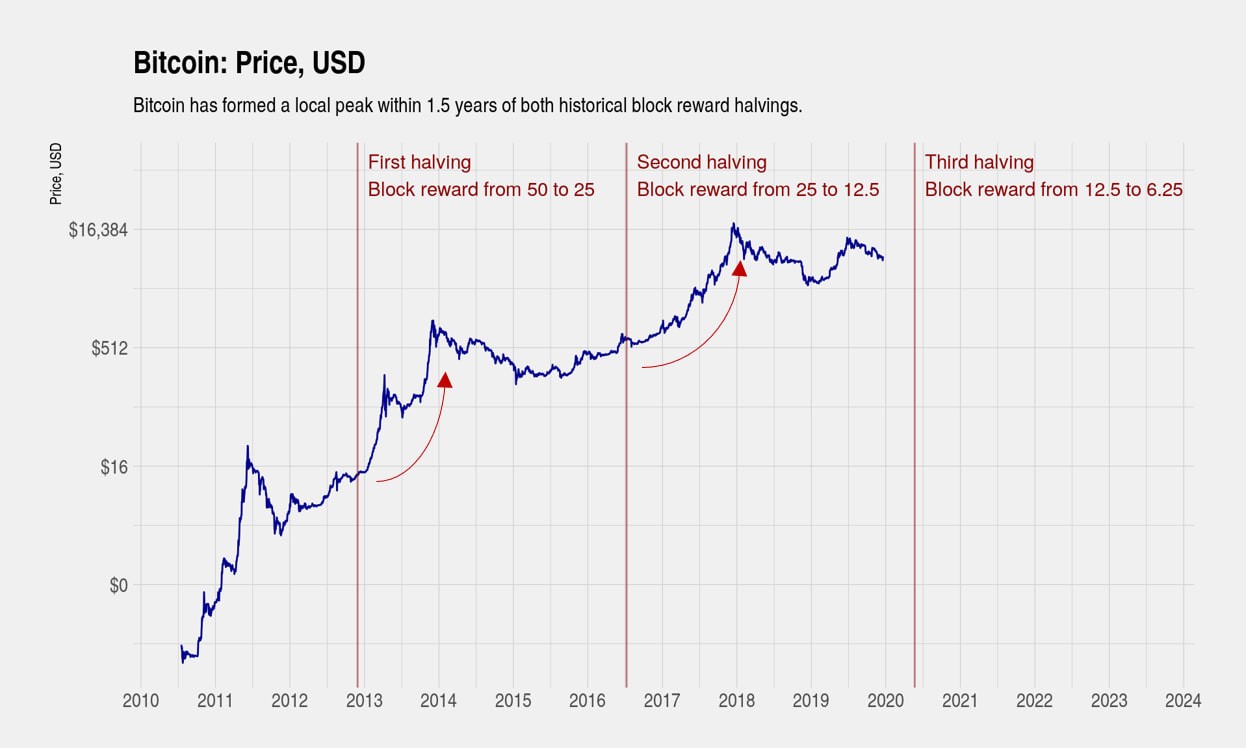

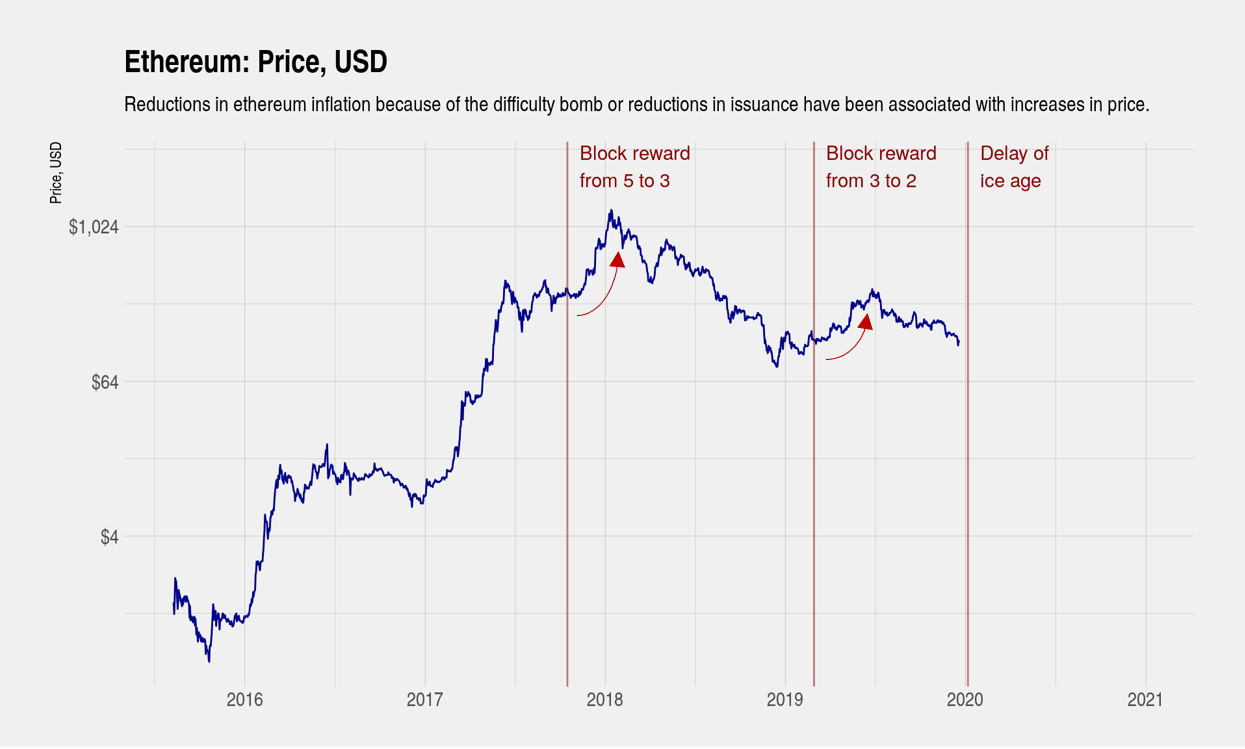

В сетях биткоина и эфириума уже было два сокращения вознаграждения за майнинг, однако в то время как в биткоине халвинг происходит согласно протоколу, эфириум имеет менее прозрачную модель эмиссии. Тем не менее, был достигнут широкий консенсус в отношении вознаграждения за блок в сети эфириума, которая будет поддерживаться на низком уровне по мере перехода на алгоритм консенсуса Proof-of-Stake.

Цена на биткоин и эфир росла в течение первых полутора лет после халвинга в этих сетях. По этой причине предстоящее снижение вознаграждения часто упоминается как чистый позитив для цены актива.

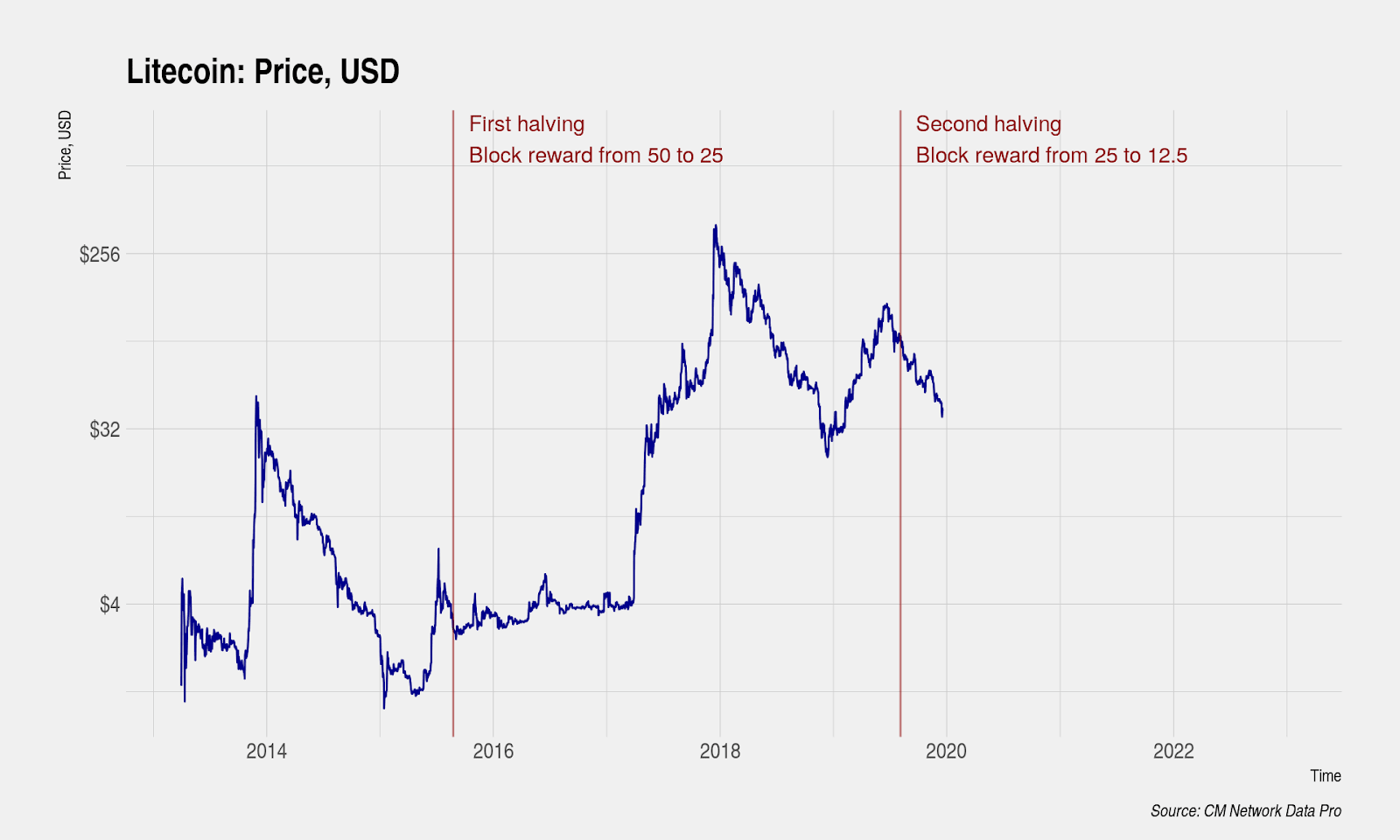

Лайткоин был запущен в октябре 2011 года. Майнинг лайткоина аналогичен майнингу в сети биткоина, за исключением того, что блоки добываются каждые 2,5 минуты, а общая эмиссия лайткоина будет ограничена 84 млн монет. Вознаграждение за блок уменьшается вдвое каждые четыре года.

В августе 2015 года в сети лайткоина состоялся первый халвинг, в результате которого вознаграждение за блок уменьшилось с 50 LTC до 25 LTC. Второй халвинг состоялся в августе 2019 года (с 25 LTC до 12,5 LTC).

Теория: Халвинг уже включен в цену

Сторонники гипотезы эффективного рынка заявляют, что халвинг, который предусмотрен в протоколе и хорошо известен всем участникам рынка заранее, уже включен в цену, поскольку вся существенная информация немедленно и в полной мере отражается на рыночной стоимости актива.

Противники этой теории утверждают, что не все участники рынка знают о существовании или значении халвинга и начнут действовать по мере его приближения и более широкого обсуждения. Хотя это может быть правдой, гипотеза эффективного рынка не требует, чтобы все участники рынка или даже большинство участников знали всю информацию, которую отражает цена. Фактически, все, что требуется, — это существование небольшой доли участников рынка, которые контролируют достаточную долю капитала и используют информацию для влияния на цену.

Противники этой теории также указывают на эмпирические данные, которые показывают, что халвинг положительно отражался на цене и эта тенденция будет продолжаться.

С одной стороны, эмпирические данные подтверждают одну из интерпретаций гипотезы эффективного рынка — сам момент халвинга не вызывает реакцию цены (ни вверх, ни вниз), так как нет никакой новой информации. С другой стороны, халвинг по-прежнему влияет на цены в период от нескольких месяцев до нескольких лет, но не потому, что раскрывается какая-то новая информация, а потому, что участники рынка понимают влияние халвинга из-за действий майнеров (более подробно об этом ниже) и ожидают действий от других трейдеров.

Цена лайткоина в этом году подтверждают теорию, согласно которой участники рынка ожидают халвинга и предлагают более высокую цену заранее. Среди основных ведущих криптоактивов лайткоин стал одним из самых прибылных в этом году, продемонстрировав рост на 350% в период с января по июль.

И хотя вся информация по поводу халвинга широко известна, факты свидетельствуют о том, что участники рынка по-прежнему реагируют на это событие отчасти из-за сильной убежденности в том, что халвинг является позитивом для цены. Даже если между халвингом и ценой нет логической причинно-следственной связи, широкий консенсус в этом вопросе (или убеждение, что другие будут действовать на основе этого консенсуса) может стать самоисполняющимся пророчеством, когда участники рынка пытаются занять позиции раньше других.

В случае с лайткоином, эта «игра ожиданий» вызвала рост цен и распродажу, так как участники рынка пытались определить время входа и выхода на основе действий других. Тем не менее, годовая прибыльность лайткоина по-прежнему является одной из самых высоких среди ведущих криптоактивов.

Теория: Снижение давления продаж со стороны майнеров

Майнеры получают доход в виде криптоактивов, которые они добывают, в то время как их расходы (в основном на электричество) оплачиваются в фиате. Это значит, что они представляют собой единственную и самую крупную когорту естественных продавцов.

В соответствии с этой теорией, давление продаж со стороны майнеров является значительным и небольшие изменения в объемах, который они продают, могут оказать влияние на цены, и сокращение этих продаж может в конечном итоге оказать сильное влияние на цену.

Так, годовой объем предложения лайтокина с момента халвинга составляет около 4%. В текущих ценах это означает, что доход майнера, выраженный в долларах США, составляет примерно $100 млн в год. Непосредственно перед халвингом предложение составляло 8% в год. Такое резкое сокращение вынужденного давления продавцов должно было способствовать росту цен. Важно отметить, что это сокращение продаж происходит независимо от того, в какой степени халвинг был включен в цену на основе ожиданий участников рынка.

Тем не менее, противники этой теории указывают на относительно небольшой объем, который может быть приписан майнерам по сравнению со всем объемом торговли на биржах. По сравнению с гораздо большими общими объемами торгов продажи майнеров кажутся незначительными.

Сокращение вознаграждения за блок в сочетании со снижением цен привели к резкому снижению сложности майнинга. Текущая сложность приближается к двухлетним минимумам и уже превысила минимумы во время распродаж в декабре 2018 года. Непосредственно после халвинга сложность майнинга снижалась очень быстро. Майнинг лайткоина сейчас явно находится в состоянии, когда значительное число майнеров работают в убыток или отключается от сети.

Информация о резервах майнеров недоступна, но очевидно, что каждый майнер сам принимает решение о том, сколько и когда продавать свои криптоактивы. Поскольку расходы майнера относительно постоянны, в периоды роста цен на криптовалюты майнеры должны продавать меньше, чтобы покрыть свои расходы. С другой стороны, когда цены падают, они должны продавать больше. Согласно этой теории, майнеры оказывают проциклическое влияние на рынок, так как они еще больше усугубляют рост цен в периоды роста и наоборот.

В периоды капитуляции объем продаж будут высокими, хотя некоторые могут временно работать в убыток, ожидая ухода слабых майнеров. Хотя это еще не произошло, сложность лайткоина в конечном итоге должна стабилизироваться, поскольку все убыточные майнеры уйдут из сети. Отбраковка неэффективных майнеров в сочетании с меньшим вознаграждением за блок должна в конечном итоге привести к значительному сокращению продаж майнеров, что может способствовать росту цен.

В целом, в течение 2020 года в сетях ряда крупных криптоактивов состоится сокращение вознаграждения за блок, включая биткоин, Bitcoin Cash, BSV и ZCash, которые предоставят дополнительные данные для проверки текущих теорий.

Будь в курсе! Подписывайся на Криптовалюта.Tech в Telegram.

Обсудить актуальные новости и события на Форуме