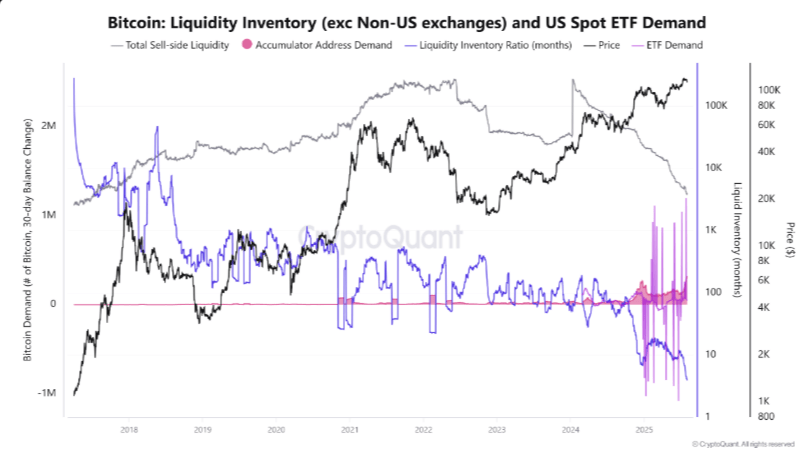

В конце июля рынок стал «хрупким» из-за обвала ликвидности и колебаний спроса на спотовые ETF . К таким выводам пришли аналитики Arab Chain.

По мнению экспертов, одна из причин июльского снижения — дефицит ликвидности. Объем биткоина на биржах, доступный для продажи, опустился до рекордно низких значений. В нормальной ситуации это могло бы подтолкнуть цену вверх. Однако из-за слабого притока новых покупателей рынок оказался слишком «тонким», отметили аналитики. В результате даже небольшие продажи оказывали заметное давление на котировки.

Второй фактор — нестабильность спроса на ETF. Аналитики фиксировали резкие всплески притоков в инструменты на базе первой криптовалюты, которые сменялись такими же сильными оттоками. В моменты вывода средств из фондов не было альтернативного спроса, способного компенсировать давление продавцов. Это лишило рынок поддержки со стороны крупных институциональных игроков.

Третья причина — слабое накопление со стороны «умных адресов». Хотя некоторые крупные кошельки продолжали покупать биткоин, темпы накопления были медленными и не могли повлиять на ситуацию. По словам экспертов, этот «скрытый спрос» не был активным в момент падения. В результате рынок потерял устойчивость.

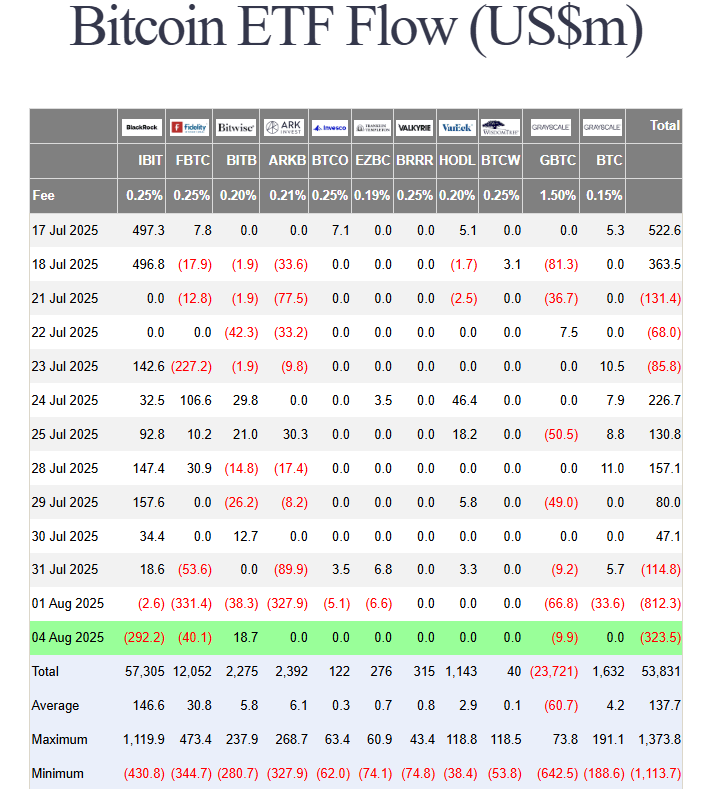

Отток средств из спотовых ETF

4 августа из IBIT от BlackRock вывели $292,5 млн. Это крупнейший суточный отток средств из фонда за последние два месяца.

Вывод произошел на фоне падения цены первой криптовалюты. За выходные актив подешевел на 8,5%, до $112 300, после чего восстановился до $115 000. Небольшой вывод средств 1 августа также прервал 37-дневную серию притоков капитала в IBIT.

Спотовые биткоин-ETF в США фиксируют чистый отток средств третий торговый день подряд. Из фонда Fidelity Wise Origin Bitcoin Fund (FBTC) инвесторы вывели около $40 млн, из Grayscale Bitcoin Trust (GBTC) — $10 млн. Исключением стал Bitwise (BITB), в который поступило $18,7 млн.

Аналитик Bloomberg Эрик Балчунас отметил, что цифровые активы и хедж-фонды в этом году отбирают долю рынка у частных структур.

BATTLE OF THE ALTS: Private asset boom is cooling off while digital assets, hedge funds steal market share in flows this year.. nice look at the breakdown in alternative asset flows from @denitsa_tsekova pic.twitter.com/UHjRlloUp0

— Eric Balchunas (@EricBalchunas) August 4, 2025

Эксперт JPMorgan Николаос Панигирцоглу в комментарии для Bloomberg подтвердил тенденцию:

Согласно CoinShares приток капитала в цифровые активы — самый быстрорастущий сегмент альтернативного рынка. По состоянию на 22 июля категория привлекла $60 млрд после рекордных $85 млрд в прошлом году.

Балчунас также заявил, что волатильность биткоина снизилась с момента запуска спотовых ETF.

VOL KILLER: Since the launch of the ETFs the volatility on bitcoin has plumetted. The 90-day rolling vol is below 40 for the first time- it was over 60 when the ETFs launched. I threw in $GLD for perspective. Less than 2x gold, used to be over 3x. pic.twitter.com/r1S7WztJ4i

— Eric Balchunas (@EricBalchunas) August 4, 2025

90-дневная скользящая волатильность для фонда IBIT от BlackRock впервые опустилась ниже 40. На момент запуска ETF в январе 2024 года она превышала 60.

Будь в курсе! Подписывайся на Телеграм.