Криптоинвестор Гари Бэйсин провел анализ динамики, ликвидности и стабильности активных стейблкоин-проектов.

Год, от которого осталась лишь треть, можно по праву назвать Годом стейблкоинов, и сегодня мне бы хотелось поговорить не о готовящихся продуктах, и не о том, как устроены стабильные криптовалюты, а о живых проектах такого рода.

Посмотрим вокруг

Первое, что мы замечаем — таких систем пока относительно немного; подавляющее большинство проектов находятся на стадии разработки или закрытого тестирования.

Важным событием этого года был запуск сети TrueUSD от TrustToken (TUSD) — более продвинутого и более прозрачного варианта текущего доминирующего игрока Tether (USDT). На момент написания статьи рыночная капитализация TrueUSD составляет около 60 млн долларов, а среднесуточный объем торгов — около 10 млн долларов, по данным Coinmarketcap.

Для сравнения: рыночная капитализация и объем торгов Tether превышают 2 млрд долларов каждый.

Важные цифры

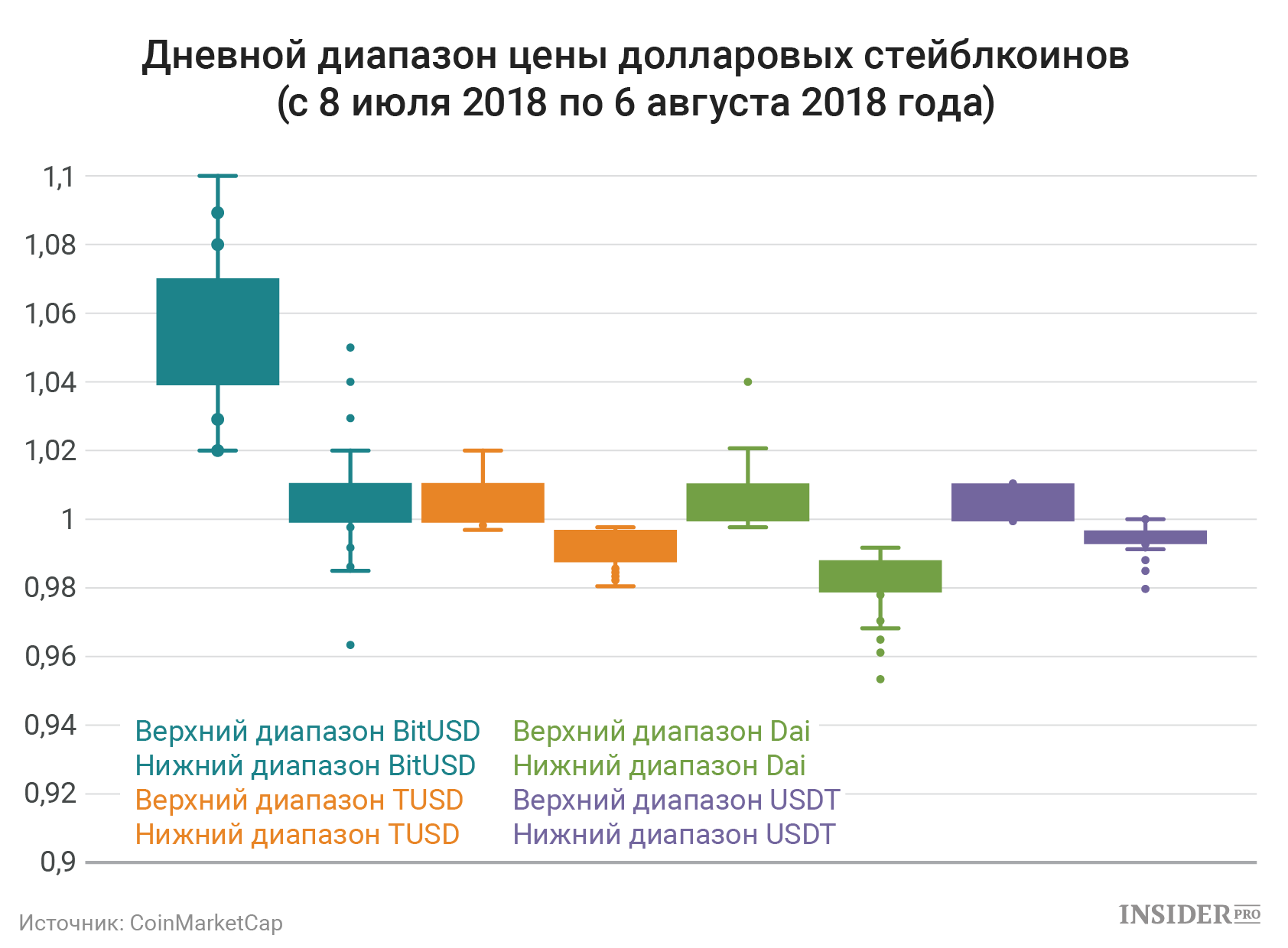

С точки зрения сегодняшнего пользователя для стейблкоина критически важны два фактора: стабильность и ликвидность.

- Стабильность — показатель того, насколько монета отклоняется от целевой цены ($1),

- Ликвидность же показывает, сколько монет можно купить или продать без значимого влияния на рынок, или стоимость проскальзывания.

Стабильность может быть аппроксимирована различными показателями волатильности, хотя в случае со стейблкоинами вернее будет говорить о ценовых выбросах, а не о стандартном отклонении, о ликвидности же можно судить по объему торгов — чем больше объем сделок, тем дешевле обойдется каждая из них. Если измерять этот параметр более точно, то нужно брать книгу заказов и смотреть, сколько можно продать или купить мгновенно в пределах заданного диапазона проскальзывания (скажем, 1%).

На практике эти два фактора коррелируют: чем больше ликвидность стейблкиона, тем менее он восприимчив к кратковременным выбросам цен. И по этим двум факторам — стабильности и ликвидности — пока никто даже близко не догоняет Tether.

Я включил в таблицу рыночную капитализацию, потому что это число, которое многих интересует — но оно может быть обманчивым. Например, хотя рыночная капитализация Dai примерно равна таковой у TrueUSD, первая намного менее ликвидна.

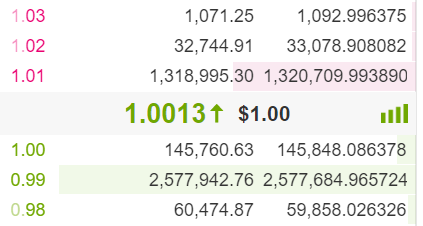

Ниже можно видеть, что пара TUSD/USDT на бирже Binance невероятно

ликвидна — с несколькими миллионами долларов наличной ликвидности, доступными в пределах 1-процентного отклонения цены. (Я не считаю эти цифры ликвидности непосредственно для TUSD, так как большинство людей заинтересовано в торговле стейблкоинами за BTC или ETH, а не между собой.)

Если монета используется в качестве носителя стоимости (НС), мы ожидаем от нее высокой рыночной капитализации — монета стоит больше долларов. Если это средство обмена (СО), речь может идти скорее про объем — монетой много торгуют.

Я включил в таблицу включил меру скорости денег, рассчитываемую как Средний ежедневный объем / Рыночная капитализация. У Tether этот параметр невероятно высок (это годовая скорость более 300, для сравнения, у M1 доллара — всех долларов, кроме резервов банков, — скорость около 6), что указывает, что криптовалюта используется в основном как средство обмена, а также может быть индикатором того, что люди активно избегают хранить капиталы в Tether.

Факторы, влияющие на ликвидность

Интересно поговорить о том, благодаря каким факторам ликвидность TUSD выше, чем у Dai. В первую очередь это, вероятно, доступ к рынкам — TUSD присутствует на самой популярной в мире криптообменной бирже Binance, а Dai продается преимущественно в своей децентрализованной обменной системе, интерфейс которой трудно назвать удачным.

Кроме того, учитывая прямые выгоды, которые TrustToken получит от распространения TUSD, вполне вероятно, что они предпринимают большие усилия для повышения ликвидности этой криптовалюты, и децентрализованная, и, следовательно, относительно мало скоординированная команда разработчиков Maker, конечно, не способна с ними конкурировать.

Также отчасти это объясняет, почему TUSD торгуется на крупных биржах, а Dai нет — это важный момент, который следует учитывать при оценке ожидаемой эффективности децентрализованных и централизованных проектов.

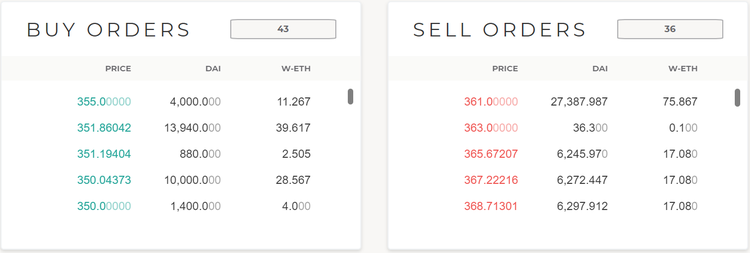

Стоит также взглянуть на рынок TUSD/USDT на Binance — на то, какая премия или скидка и в каком направлении предлагается. Отличная ликвидность USDT приводит к премии, поскольку ликвидность важна для держателей Tether. С другой стороны, рынок сомневается, что Tether действительно полностью обеспечен фиатными деньгами — таким образом, с юридической точки зрения система выглядит более уязвимой, чем TUSD.

Таким образом, сравнивая цену этих двух стейблкоинов мы можем понять, как участники рынка оценивают юридические риски относительно большей ликвидности. Можно видеть, что они торгуются очень близко к паритету, хотя иногда и случается колебание в ту или иную сторону.

Распределение собственности — еще одна интересная переменная. В случае с TrueUSD мы видим, что около 60% токенов находятся в трех кошельках, по-видимому, соответствующих биржам Binance и Bittrex. Вероятно, они используются для торговли, в качестве источника ликвидности.

Концентрация Dai также довольно высока: 10 самых больших кошельков содержат более 50% всего предложения. Более того, в случае с Dai, если разобраться в том, что это за адреса, и куда ведут переводы, можно убедиться, что многие из них связаны с крупными держателями MKR, что, по-видимому, означает, что Dai в основном используется людьми (учредителями или инвесторами) внутри экосистемы Maker. С другой стороны, у bitUSD от BitShares концентрация ниже — первая десятка владеет всего 30%.

Насколько стабилен стейблкоин

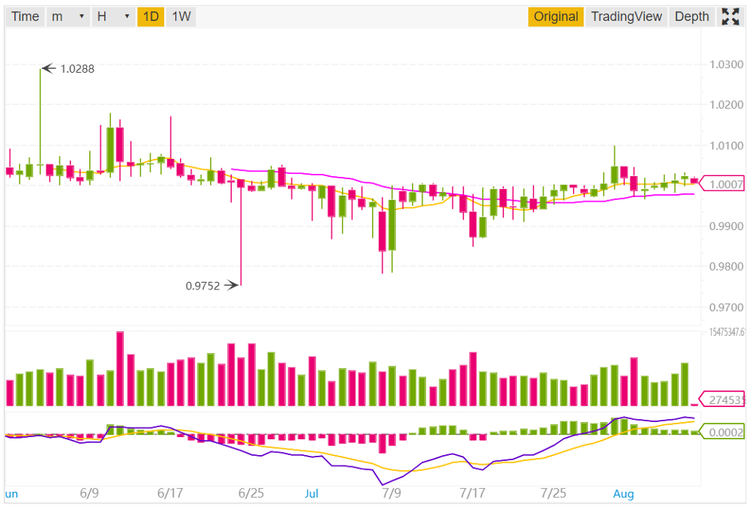

Измеряя стабильность, мы можем обратить внимание на то, что она сильно коррелирует с ликвидностью. Впрочем, в то время как Dai и bitUSD имеют аналогичные объемы торгов и относительно низкую ликвидность, мы видим, что bitUSD выглядит значительно менее стабильным. У него не только гораздо более широкий диапазон цены (больше выбросов), но его средняя цена даже не дотягивает до $1 — что было бы естественно для долларового стейблкоина.

Возможно, это связано с необычным механизмом работы монеты — она не просто обеспечена долларами, в ней используется так называемый оракул, призванный обеспечить ситуацию, когда криптовалюта торгуется с премией к доллару. Считается, что Dai также не обеспечен фиатной валютой.

Интересно, что bitCNY от BitShares (не включен в таблицу) на настоящий момент имеет максимальный из стейблкоинов объем торгов за исключением Tether, и это по большей части объясняется использованием экой криптовалюты в качестве базовой на CoinTiger. Это интересно, поскольку механизм стейблкоинов BitShares кажется менее эффективным, чем другие, и за ними не стоит такая целенаправленная поддержка ликвидности, как у TUSD. Таким образом, видимо, объем торгов китайского стейблкоина объясняется рыночным спросом.

Заключение

Мы кратко обсудили динамику, ликвидность и стабильность активных в настоящее время стейблкоин-проектов: Tether (USDT), TrueUSD (TUSD), Dai и bitUSD, и можем заключить, что Tether продолжает лидировать по всем показателям, хотя TUSD за довольно короткий промежуток времени добился значительных успехов.

Сегодня основное применение стейблкоинов — покупка и продажа другой криптовалюты, а значит, пользователям очень важно минимальное проскальзывание и риск потерь. Таким образом, конкурентам Tether придется понять, как стимулировать ликвидность вторичных рынков при цене около $1.

Будь в курсе! Подписывайся на Криптовалюта.Tech в Telegram.

Обсудить актуальные новости и события на Форуме