За последние несколько дней курс биткоина вырос более чем на 10%. Вероятные причины такого поведения связаны с событиями, которые произошли в крипто-индустрии: криптовалютная биржа Coinbase добавила в листинг Cardano (ADA), Basic Attention Token (BAT), Stellar Lumens (XLM), Zcash (ZEC) и 0x (ZRX). Кроме того, в начале недели обменник заявил, что получил разрешение американских финансовых регуляторов на работу с токенами, которые могут быть признаны ценными бумагами, и несмотря на то, что ближе к выходным Coinbase отказались от этих слов, рынок уже успел отреагировать на положительную новость. Также накопилась масса предположений о том, что Amazon может начать принимать криптовалюту в качестве платы за товары — Чикагская биржа опционов подала в SEC запрос на допуск к торгам еще одного крипто-ETF. Как следует из вышеперечисленных поводов, на курс биткоина могут влиять различные факторы, в том числе и развитие альткоинов.

Воздействие Tether

Взаимосвязь между первой криптовалютой и другими электронными монетами являются одними из главных тем для изучения экономистами. Ученые пытаются проследить, как один главный элемент криптовалютной экосистемы, биткоин, влияет на альткоины и наоборот. Джон Гриффин и Амин Шамс в июне 2018 года опубликовали статью, в которой представлен анализ воздействия токена Tether(USDT) на BTC. После полугодового изучения котировок исследователи пришли к выводу, что Tether, один из наиболее известных стейблкоинов, обеспеченных долларом США в соотношении 1:1, был куплен трейдерами после больших спадов биткоина в феврале-марте 2018 года. Инвестиции в основном проходили через криптовалютную биржу Bitfinex, которая выпускает USDT совместно с компанией Tether Limited. После этого курс биткоина вновь повышался, и даже менее 1% транзакций токена приводили к изменению BTC. Кластеры потока были ниже круглых цен, индуцирующих асимметричные автокорреляции в биткоине. Гипотеза о том, что Tether используется для обеспечения ценовой поддержки и манипулирования криптовалютными ценами с помощью Bitfinex, подтвердилась.

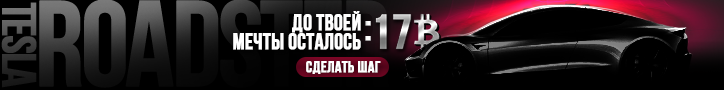

На этом рисунке показан совокупный поток Tether между основными биржами и участниками рынка в период до 31 марта 2018 года. Толщина ребер (дуг) пропорциональна величине потока между двумя нодами, сам размер нода пропорционален суммарному притоку и оттоку для каждого нода. Внутриузловые потоки исключены. Направление потока показано кривизной краев, при этом USDT перемещается по часовой стрелке от отправителя к получателю. Источник.

На этом рисунке показан совокупный поток Tether между основными биржами и участниками рынка в период до 31 марта 2018 года. Толщина ребер (дуг) пропорциональна величине потока между двумя нодами, сам размер нода пропорционален суммарному притоку и оттоку для каждого нода. Внутриузловые потоки исключены. Направление потока показано кривизной краев, при этом USDT перемещается по часовой стрелке от отправителя к получателю. Источник.

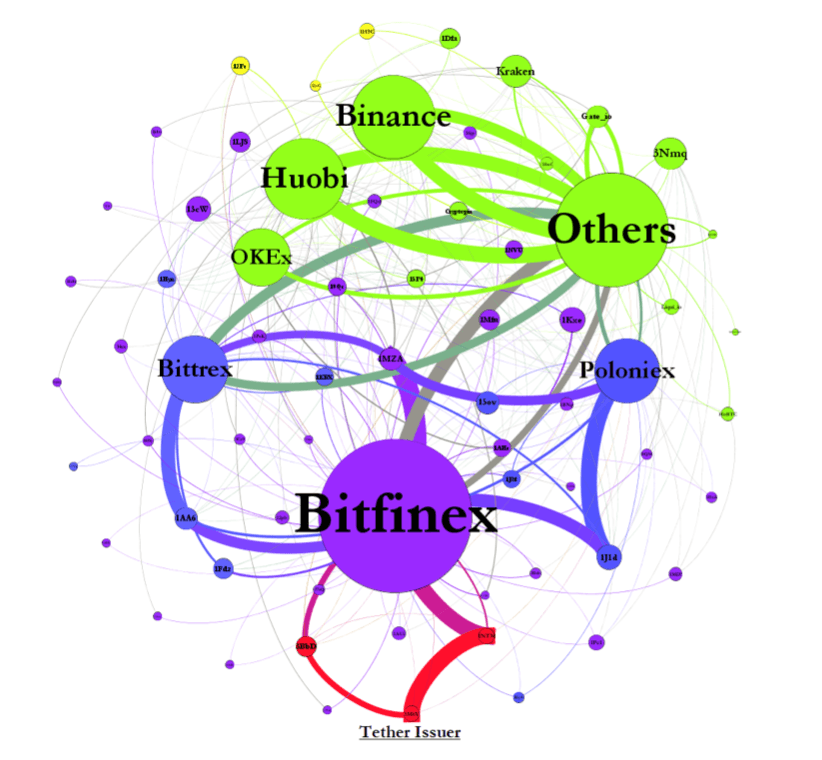

На графике A показаны цены Tether и биткоина. Красная пунктирная линия демонстрирует кумулятивную выдачу в миллионах токенов Tether. Черная пунктирная линия — это накопительный выпуск Tether, выраженный в одновременном значении биткоина. Синяя линия показывает цену самого биткоина. График B отображает процент объема торгов в долларах и Tether для основных 15 криптовалют в промежутке с 1 марта 2017 года до 31 марта 2018 года, объединенных по всем биржам. Синие полосы показывают процент объема, по которому торговался доллар, красные столбцы — процент Tether, серые — процент против доллара/Tether на бирже Bitfinex. Источник.

На графике A показаны цены Tether и биткоина. Красная пунктирная линия демонстрирует кумулятивную выдачу в миллионах токенов Tether. Черная пунктирная линия — это накопительный выпуск Tether, выраженный в одновременном значении биткоина. Синяя линия показывает цену самого биткоина. График B отображает процент объема торгов в долларах и Tether для основных 15 криптовалют в промежутке с 1 марта 2017 года до 31 марта 2018 года, объединенных по всем биржам. Синие полосы показывают процент объема, по которому торговался доллар, красные столбцы — процент Tether, серые — процент против доллара/Tether на бирже Bitfinex. Источник.

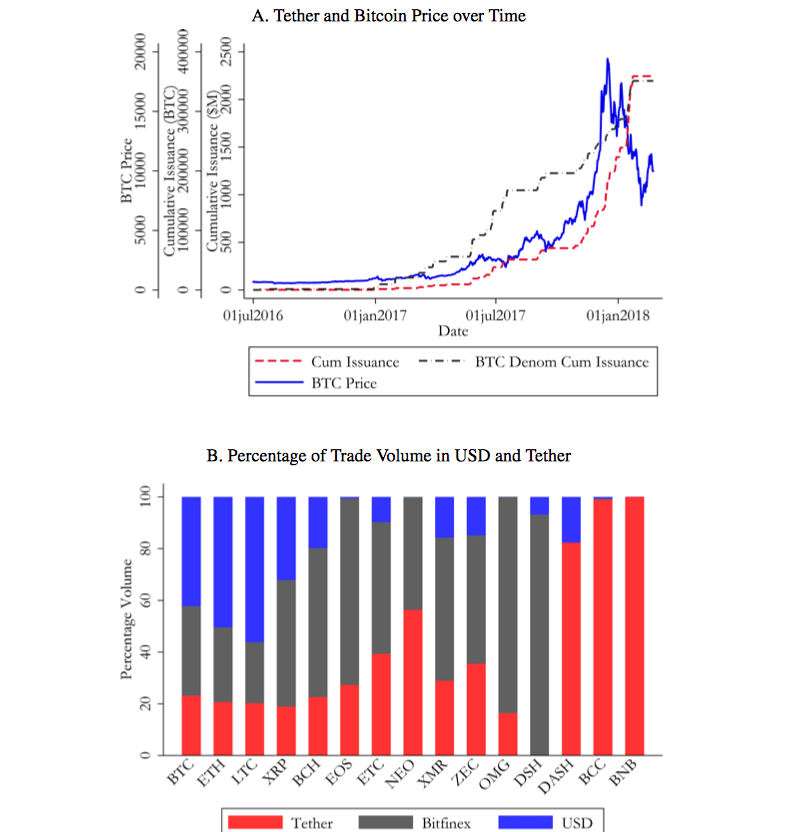

Трехчасовая средняя кривая для потока USDT, биткоина и объема бирж. На графике A показан часовой поток Tether от Bitfinex до двух основных бирж Tether — Poloniex и Bittrex. Соответствующие группы адресов биткоинов сгруппированы путем нахождения связанного компонента одного и того же входного отношения в блокчейн биткоина, каждая группа помечена идентификаторами членов, полученных из общедоступной информации и отдельных инвесторов. Красная линия показывает трехчасовую кривую потока Tether, а пунктирная синяя линия — среднюю кривую потока биткоина за тот же период. График B демонстрирует разброс трехчасового скользящего среднего объема торгов на Poloniex и Bittrex притока Tether. Источник.

Трехчасовая средняя кривая для потока USDT, биткоина и объема бирж. На графике A показан часовой поток Tether от Bitfinex до двух основных бирж Tether — Poloniex и Bittrex. Соответствующие группы адресов биткоинов сгруппированы путем нахождения связанного компонента одного и того же входного отношения в блокчейн биткоина, каждая группа помечена идентификаторами членов, полученных из общедоступной информации и отдельных инвесторов. Красная линия показывает трехчасовую кривую потока Tether, а пунктирная синяя линия — среднюю кривую потока биткоина за тот же период. График B демонстрирует разброс трехчасового скользящего среднего объема торгов на Poloniex и Bittrex притока Tether. Источник.

Токены Tether, как утверждают исследователи, были выпущены и добавлены несколькими крипто-обменниками в ответ на провалы биткоина и переходные медвежьи рынки в начале 2018 года для того, чтобы выкупить биткоин по низкой цене и, несмотря на спрос, создать ложное ощущение бычьего повышающегося рынка, который, в свою очередь, привел бы других инвесторов к покупке большего количества биткоинов по высокой цене. То есть пузырь биткоина в $20,000 стал следствием синхронизированных действий выхода Tether на временные падения биткоина.

За несколько часов до каждого выхода токена Tether в среднем цены на биткоин снижались, а затем, спустя некоторое время после выхода, повышались. Данную гипотезу попытался еще раз доказать автор на Medium Жерар Мартинес с помощью собственной аналитики, в которой был применен тест Колмогорова-Смирнова.

Статистически выявить влияние Tether на биткоин можно через сравнение распределения, где будут:

- Разница в ценах (возврат цены) между, например, ценой за 10 часов до каждого выхода Tether и ценой во время выхода — пусть это будет выборка А;

- Все исторические ценовые различия (возврат цены), наблюдаемые через 10 часов, — пусть это будет выборка В;

- Тест Колмогорова-Смирнова, который скажет о том, насколько статистически возможно, что два распределения различны. Тест дает так называемое p-значение, которое говорит о вероятности того, что мы попробуем два набора выборок A и B из одного и того же распределения», — говорит исследователь на Medium.

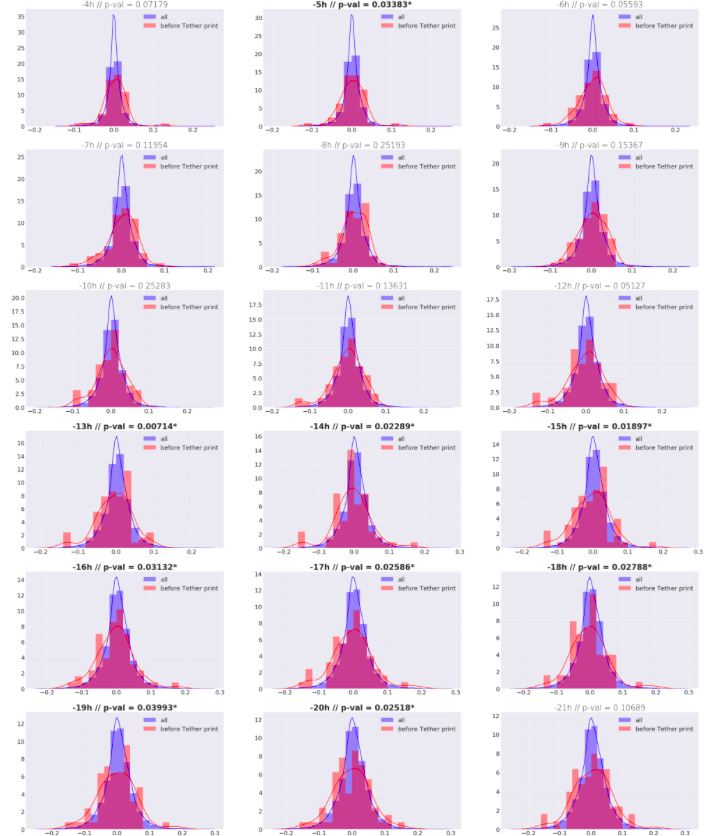

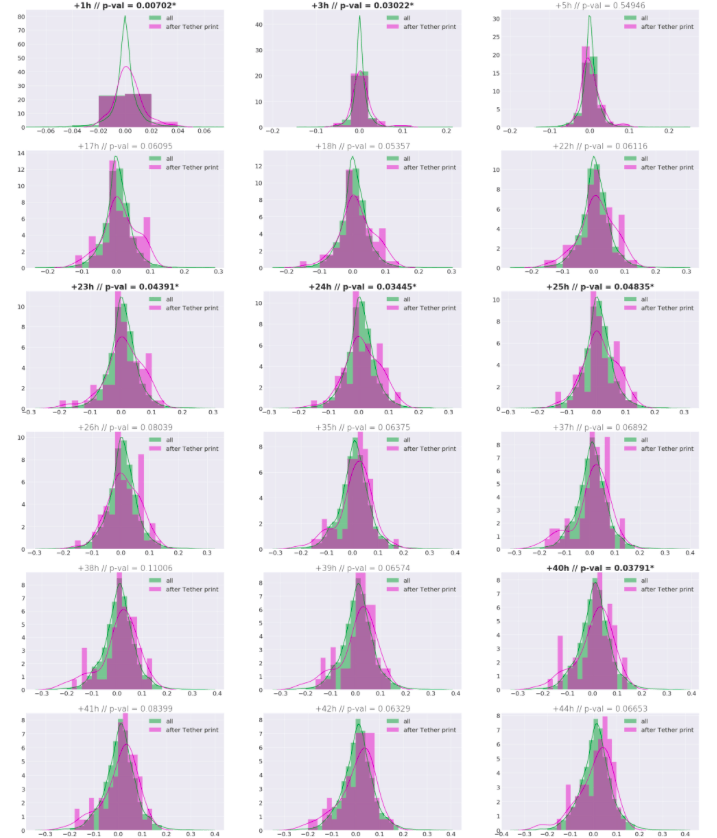

Далее он выполнил тест Колмогорова-Смирнова по двум образцам для выяснения, было ли распределение разницы цен между x часами до выхода Tether (промежуток для х от -48 до -1 часов) и ценой при выходе Tether (промежуток для х от 1 до 48 часов). Получились следующие данные, которые подтверждают мысль о том, что выпуск Tether был запланированным.

Тест для промежутка до момента выхода Tether, где p-значение <0,05. Источник.

Тест для промежутка до момента выхода Tether, где p-значение <0,05. Источник.

Тест для промежутка до момента выхода Tether, где p-значение >0,05. Источник.

Тест для промежутка до момента выхода Tether, где p-значение >0,05. Источник.

Если бы не Tether…

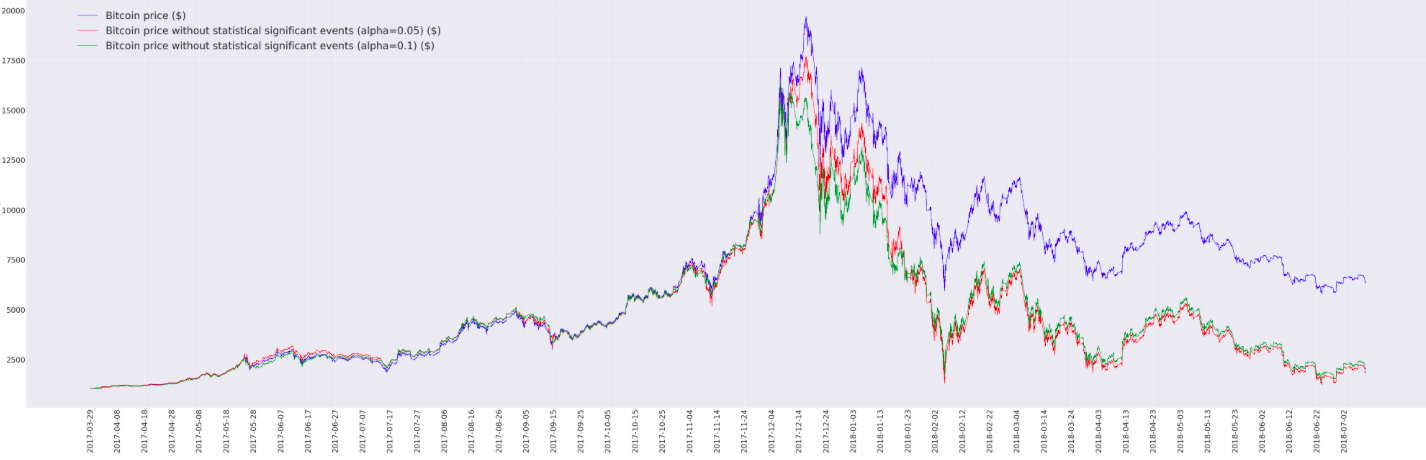

По предположениям исследователей Гриффина и Шамса и автора с Medium, если бы не манипуляция с помощью USDT, то больших скачков курса биткоина до размера пузыря можно было бы избежать.

Синим показана реальная цена биткоина в долларах, красным — предполагаемая цена в долларах с уровнем значимости альфа=0,5, зеленым — предполагаемая цена в долларах с уровнем значимости альфа=0,1. Источник.

Синим показана реальная цена биткоина в долларах, красным — предполагаемая цена в долларах с уровнем значимости альфа=0,5, зеленым — предполагаемая цена в долларах с уровнем значимости альфа=0,1. Источник.

Будь в курсе! Подписывайся на Криптовалюта.Tech в Telegram.

Обсудить актуальные новости и события на Форуме