Попытки финансовых компаний создать «офисную» версию блокчейна, технологии распределённого реестра, лежащего в основе бунтарских виртуальных валют, таких как Биткойн, наделали много шума в Кремниевой долине. Но по-настоящему не рисковал никто, поэтому и особых результатов на сегодняшний день не видно.

Этот год многих вернет к реальности. Мелкие игроки будут вытеснены крупными банками, которые выводят в мир из своих лабораторий множество проектов.

Рвение запускать пилотные блокчейн-проекты во всех сферах, от продажи бриллиантов, до торговли облигациями, было продиктовано как страхом, так и необходимостью: страхом перед тем, что технологические стартапы и рядовые компании могут отхватить большую часть рынка; необходимостью в увеличении прибыли за счет урезания расходов на работу бэк-офиса.

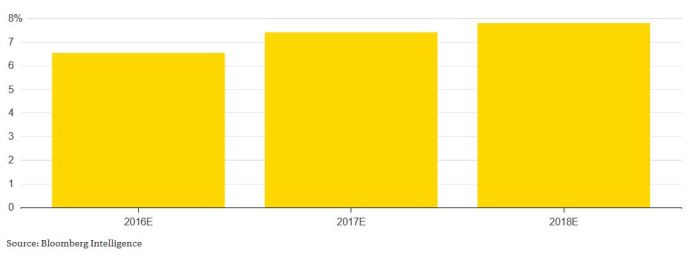

По данным Bloomberg Intelligence в следующие два года средняя рентабельность капитала крупнейших мировых инвестиционных банков поднимется на уровень 7–5%, что немного лучше прошлогодних показателей, но всё ещё ниже исторического минимума. Продвинутые технологии могут помочь в вопросах повышения доходности, однако погоня за блокчейн-мечтой начинает выглядеть как ширма, прикрывающая стремление избавиться от бумажной волокиты в бизнес-процессах.

Доходность увеличивается, но медленно

Средний показатель рентабельности капитала крупнейших мировых инвест-банков повышается. Но всё ещё находится на своем историческом минимуме.

Все запускаемые блокчейн-проекты объединяет одна особенность – нежелание их создателей использовать сеть Биткойна. Даже последние разработки от консорциума инвест-банков R3 и софтверной компании Digital Asset Holdings сложно назвать блокчейнами в чистом виде. Их продукты больше походят на базы данных совместного пользования, одобренные регулятором, имеющие централизованное управление и заранее утвержденных пользователей, и далеки от эгалитарных сетей с равноправными пользователями, которые ведут публичный учет и подтверждение торговых транзакций.

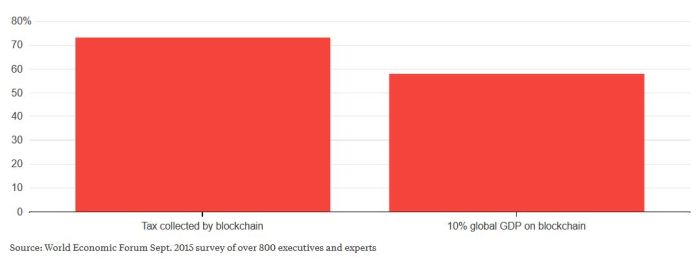

Но даже ничем не примечательные попытки втолкнуть неповоротливую IT-систему в двадцать первый век подаются как огромный скачек вперед. Даже делаются сенсационные прогнозы о том, что к 2025 году одна десятая доля ВВП будет сосредоточена в блокчейнах (Всемирный экономический форум), или к 2022 году банки смогут сэкономить на инфраструктурных расходах до $20 млрд. (Santander).

Мечты о блокчейне

Многие считают, что к 2025 году налоги и ощутимая часть ВВП будут в блокчейнах.

Источник: Международный экономический форум, сентябрь 2015 года, опрос более 800 директоров и экспертов компаний.

Источник: Международный экономический форум, сентябрь 2015 года, опрос более 800 директоров и экспертов компаний.

После достижения в 2016 году того, что называют «пиком ажиотажа» сегодня технология блокчейн подходит к своей «зрелости», по крайней мере, в понимании многих.

Так, Депозитарная трастовая и клиринговая корпорация, проводящая расчеты по сделкам с ценными бумагами на американском фондовом рынке, разрабатывает сейчас свой распределенный реестр для расчетно-клиринговых операций с вторичными ценными бумагами, а не для экономии расходов. Но, по крайней мере, цели этого продукта ясны: запись и обработка договоров сделок в облачном сервисе, чтобы исключить ошибки и избавить бэк-офис от утомительной работы.

Однако, когда такие продукты выходят из лабораторий разработчиков в реальный мир, возникает определенный риск их использования. Нет никакой гарантии, что финансовые блокчейны будут исправно работать в масштабах всего финансового рынка, даже с апгрейдом их безопасности. Риски кибератаки будут расти.

По подсчетам Кембриджского центра альтернативного финансирования, сейчас существует около семидесяти компаний с продуктами на основе эксклюзивных блокчейнов. В будущем кто-то из этих компаний потерпит неудачу, а кого-то ожидают слияния и поглощения.

Финансовым компаниям скоро придется ответить на важные вопросы: сколько еще средств они должны вкладывать в технологические разработки и насколько они могут увеличить размещаемый в облачных сервисах объем данных о клиентах. И если сторонники использования блокчейна окажутся правы в своих предположениях, то выгоды в виде огромной экономии будут оправдывать сегодняшние усилия. И сейчас доля вовлечения банков в блокчейн-проекты растет, а пребывание Трампа в должности президента США сулит увеличение прибыли из-за ослабления государственного регулирования.

Если сторонники использования блокчейна в банковской сфере хотят продолжить подогревать интерес к технологии, им нужно доказать, что от её внедрения можно получить ещё больше выгод и без необходимости идти на большие риски, вызванные падением рыночной капитализации. А это и есть холодный душ для блокчейн-романтиков.